Важные изменения в ФФД с 01.09.2025

С 1 сентября 2025 г. произойдут значительные изменения в форматы фискальных документов (ФФД)!

Нужно обновить кассу!

Приказ ФНС России опубликован на официальном интернет-портале правовой информации.

Дата вступления в силу — с 1 сентября 2025 г. и действует до 1 сентября 2031 г.

Ключевые изменения:

1. Новые реквизиты для безналичных расчетов

- Добавлены реквизиты для детализации безналичных платежей:

- Сведения об оплате безналичными (тег 1235).

- Признак способа оплаты (тег 1236).

- Идентификаторы безналичной оплаты (тег 1237).

- Дополнительные сведения о безналичной оплате (тег 1238).

2. Расчеты в сети «Интернет»

- Введен реквизит Признак расчета в «Интернет» (тег 1125).

- Для онлайн-платежей обязательны:

- Адрес сайта (в реквизите «Место расчетов», тег 1187).

- Контактные данные покупателя (телефон или email, тег 1008).

3. Требования к печати чеков

- Минимальная высота символов в бумажном чеке — 2 мм, интервал между строками — 0,5 мм.

- QR-код на бумажном чеке должен быть не менее 20×20 мм с контрастностью 40%.

- На дисплеях (вендинг и т.д.) QR-код размером не менее 20х20 мм, контрастность 250:1, и должен отображаться не менее 40 секунд либо до следующего расчета.

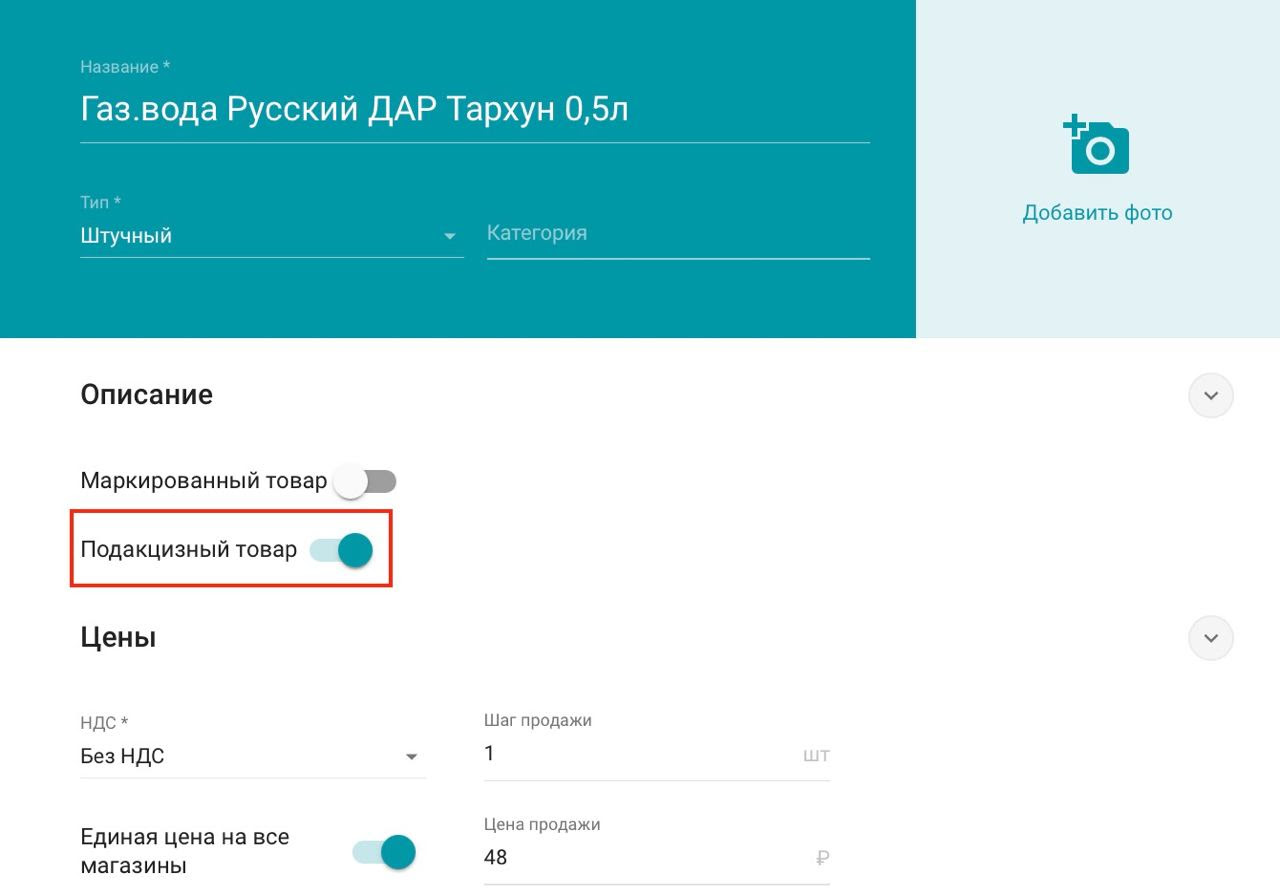

4. Маркированные товары

- Добавлены новые реквизиты для учета маркированных товаров, включая:

- Номер ФД кассового чека (тег 2040).

- Результаты проверки маркированных товаров (тег 2107).

5. Уточнения по коррекции расчетов

- Реквизит Номер предписания налогового органа (тег 1179) теперь обязателен только при коррекции по требованию ФНС.

6. Исключение устаревших данных

- Удалены упоминания о системе налогообложения ЕНВД.

Также в общий перечень реквизитов ФД добавили:

- Часовую зону (тег 1011);

- Сумму НДС чека (тег 1119);

- Сумму НДС (тег 1120);

- Признак расчета в "Интернет" (тег 1125) и другие теги.

По вопросам обновления кассовой техники пишите/звоните (863) 303-35-85